儲戶存款丟失,有的是被盜,有的是被忽悠

中國是世界上居民儲蓄率最高的國家,可以說中國人熱愛把錢存進銀行。截至2014年末,中國金融機構的各項存款餘額高達116萬億元。之所以熱愛存款,最大的一個理由是“安全”:旱澇保收無風險。但現在這個念想,也遭遇到了挑戰。

據不完全統計,僅1個月之內,存款莫名丟失的案例就有7起之多,如果再回溯整個2014年,據銀監部門通報,存款“失踪”的案例,更是多達十幾起,其中包括瀘州老窖1.5億存款失踪、杭州42位儲戶總計9505萬元存款失踪這些大案。

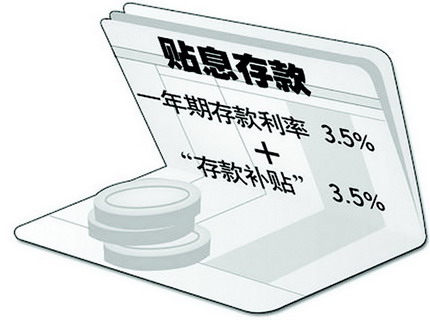

儲戶存款丟失的原因,錯綜複雜,但總結起來不外乎三種。其一,是不法分子通過攻擊網銀或者偽造銀行票證等方式,盜取儲戶存款;其二,是銀行工作人員監守自盜,儲戶存款並沒有進入銀行系統而是直接挪作他用;其三,是銀行工作人員與另一些人勾結,以所謂“貼息存款”忽悠儲戶,將儲戶存款直接轉給需要用錢的企事業公司或個人,甚至參與民間借貸,在銀行系統外循環。

這三種類型,第一類和第二類,純屬偷盜,而第三類,則具有很強的迷惑性:看起來,儲戶是被高額利息吸引,參與了所謂“貼息存款”,但實際上,很多參與者並不知道他們的錢已經不在自己的個人賬戶上了,以為只是“另一種方式的存款”。

不管是被盜還是被忽悠,銀行都有不可推卸之責任

先看被盜的情況。從法理上看,儲戶將錢存入銀行,雙方就形成了委託保管的合同關係。只要儲戶有合法的存款憑證,自身不存在違法犯罪行為及重大過失,雙方存款關係自然成立,銀行應承擔兌付款項的義務。

如果是銀行工作人員監守自盜,利用職務之便對儲戶實施侵害,這就屬於銀行工作人員的職務犯罪範疇。儲戶在權利受到侵害後,當然應向銀行主張權利,而不是向其內部工作人員個人主張權利,理應由銀行承擔對儲戶的賠償責任,這一點,在國務院出台的《儲蓄管理條例》中,有明確的規定。

如果是存款被銀行外部人員盯上,導致儲戶受到損失,銀行是否應該承擔責任呢?目前法學界的普遍觀點是,只要儲戶沒有參與其中,而被銀行之外的人冒領,銀行要承擔部分責任,理由是《消費者權益保護法》、《民法通則》均明確規定了在消費者接受服務時,經營者應提供安全的服務,保證消費者的人身、財產安全。

關於這一點,在最高人民法院2014年公佈的保障民生典型案例中,上海第二中級人民法院在一起存款盜刷案例中認定,相對於普通儲戶而言,銀行更有條件防範犯罪分子利用銀行實施的犯罪,銀行有不可推卸的責任。

再來看最複雜的第三種類型“貼息存款”。上文提到的杭州42位儲戶的事例,據多位受害者回憶,自己存錢時均曾遇到銀行櫃檯人員的推銷,承諾可將資金以某種高利息的形式存入。相較於明偷,“貼息存款”更加隱秘。由於“貼息存款”往往是資金中介、銀行人員聯手操作,儲戶為了獲得較高回報,往往會被事先要求籤署“不開通短信提醒、不通兌、不提前支取”等承諾。在此之後,儲戶存入銀行的錢就會被銀行“內鬼”即刻劃轉至需要用錢的企業。

正如一些人所言,這部分儲戶確實有點“活該”,但不代表銀行可以免責。銀監會、財政部和央行,都曾發文明令禁止貼息存款行為。同時,根據《商業銀行代理保險業務監管指引》,銀行銷售人員不得將儲蓄存款和保險產品、銀行理財產品混淆。

根據以往的案例,這些所謂“貼息存款”,並不全是銀行某個員工的個人行為,而是一種整體風氣。據業內人士透露,銀行熱衷“貼息存款”的原因和其自身利益有很大關係:面對有償還能力的企業申請貸款,通過貼息的存款方式,躲避監管部門信貸規模監管,達到擴大信貸業績和牟利之目的。

但在現實判例中,儲戶往往是血本無歸

雖然我們列舉了銀行在這些存款丟失案例中,都負有一定的責任,但在殘酷的現實案例中,一旦儲戶的存款丟失,想要找銀行的責任非常困難。2008年,儲戶張某將900萬元存入工商銀行江蘇揚中支行。存款到期後,卻發現已被銀行營業部主任何衛華轉走,用於償還個人債務。經過6年訴訟後,2014年,二審法院認定銀行無過失,不賠償。這麼判的理由,是法院認定這是何某的個人行為,和涉事銀行無關。

雖然也有一些儲戶存款丟失後,得到了補償,比如杭州那起案例,42位儲戶都得到了銀行的墊付,但這是因為影響太惡劣,央行明確發文要求的,這樣的案例實在屈指可數。

不賠也就算了,還有更慘的案例。重慶張淨夫婦,十餘年前在農行存款4筆,共120餘萬元,然而錢卻“失踪”了。2006年,他們狀告農行反被刑事立案,丈夫以詐騙罪獲刑4年。後來經過媒體的持續關注,儲戶在出獄4年後,終獲無罪判決。

儲戶任人宰割,和舉證責任不在銀行一方有很大關係

在所有的儲戶存款丟失案例中,最大難點就是舉證。司法實踐中,法官遵循的往往是“誰主張誰舉證”的原則,即原告在提出自己主張時,要自己證明自己的主張成立。然而事實是,在“誰主張誰舉證”的規則下,儲戶要維權和索賠幾乎不可能。

雖然新《消費者權益保護法》規定:“經營者提供的機動車、計算機、電視機、電冰箱、空調器、洗衣機等耐用商品或者裝飾裝修等服務,消費者自接受商品或者服務之日起六個月內出現瑕疵,發生爭議的,由經營者承擔有關瑕疵的舉證責任。”但由於新消法規定的舉證責任倒置只限於很窄的範圍,目前還沒有銀行儲戶用新消法維權成功的案例。

顯然,讓儲戶承擔舉證責任很不合理,《商業銀行法》第六條明確規定,商業銀行應當保障存款人的合法權益不受任何單位和個人的侵犯。據此,當儲戶存款賬戶出現“失踪”等異常現象時,應該推定銀行有錯,推定銀行沒有盡到安全保障責任,進而實行舉證責任倒置,由銀行證明己方管理沒有漏洞,沒有故意或過失責任。如果銀行能夠證明己方無過錯,過錯在儲戶一方或其他方,且舉證能被法院採信,那銀行就可以減輕甚至免除責任。

對於這種非儲戶授權的資金變動,歐美國家在具體的司法實踐中,都遵循舉證責任倒置原則,比如美國的《電子資金轉賬法》,在未授權的轉賬發生的情況下,對金融機構的責任做出了規定:舉證的責任,由金融機構承擔。也就是既要證明自己的無辜,也要證明儲戶對於“未授權的轉賬”有責。

歸根結底,這還是一個壟斷部門在展示傲慢

儲戶存款丟失,銀行願意擔責,展現的是一種服務態度。這種態度,不僅是做給丟失存款的儲戶看的,也是做給那些潛在客戶看的:來我們這存款吧,丟了也有保障。

但是在銀行業壟斷經營的大格局下,需要展現這種姿態的動力並不強。加之銀行方面的法律法規,基本上是部門立法,部門立法必然帶來對部門利益的過分保護。既沒有外力促發改變,也沒有嚴厲的法律規制行為,“丟了也不賠”幾乎是一個必然會發生的現象。

針對這個原因,解決辦法已經躍然紙上了:1,自由競爭才能帶來積極改變,據說今年會湧現出一批民營銀行,對這些銀行應該給以支持,而不是限制。這些銀行的出現,一定會逼迫國有銀行不得不做出一些改變;2,立法要跟上,光有自由競爭沒有法律也不行,完全指望市場把不守規矩的從業者踢出去,需要等太久,造成的損失,無人承擔。

結語

如果說儲戶的賬戶資金突然增多,又突然被劃走,很傷害儲戶的感情,那麼存款的無故丟失,則不僅傷害感情,更造成了嚴重的利益損失。銀行在類似案件中的強勢地位,不應該永遠穩固下去。

來源 騰訊評論